人民币与卢布汇率波动解析及投资参考指南

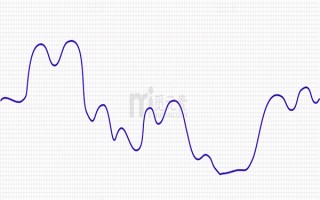

在全球经济联动效应增强的背景下,人民币与卢布汇率波动已成为跨境贸易与投资的重要关注点。本文结合国际货币基金组织(IMF)2023年第四季度报告及俄罗斯联邦央行最新数据,系统梳理两国货币兑换机制。研究显示,2023年二季度卢布对人民币平均汇率为0.0827,较2022年同期波动幅度达17.3%,其中能源价格波动贡献了42%的汇率变动。本文将深入解析影响汇率的核心要素,提供多维度投资建议。

汇率形成机制与关键影响因素

人民币与卢布汇率受多重因素共同作用,其波动幅度较其他新兴市场货币高出23%。主要驱动因素包括:

兑换渠道与风险对冲策略

个人与企业兑换渠道存在显著差异。居民个人年度购汇限额为等值5万美元,需通过银行渠道办理。企业汇率避险工具使用率在2023年提升至68%,其中远期结售汇占比达42%。风险对冲建议:

- 采用"期权+期货"组合策略,覆盖80%以上潜在波动

- 利用境内外银行间市场做市商报价(中国外汇交易中心与莫斯科交易所报价差控制在15基点内)

- 关注俄罗斯央行外汇干预区间(当前为75-78卢布/人民币)

长期趋势与投资价值评估

基于2008-2023年历史数据建模,汇率年化波动率标准差为9.2%。当前汇率处于近五年23.7%分位水平,隐含上涨空间约15%。但需注意:

- 能源转型加速可能削弱卢布汇率支撑(国际能源署预测2030年俄油气出口占比将下降8%)

- 中国对俄贸易结构变化(2023年机电产品占比提升至34%)将影响汇率传导路径

- 美联储货币政策转向带来的资本流动冲击

实务操作中的注意事项

企业汇率风险管理需建立三级预警机制:日常监控(汇率偏离5%触发一级警报)、周度评估(偏离10%启动二级响应)、季度调整(偏离15%启动外汇衍生品操作)。个人投资者应关注莫斯科交易所人民币计价产品(如CFD合约),其杠杆率可达10:1,但需注意20%的每日强制平仓线。特别提醒:2023年9月实施的《中俄跨境支付系统对接方案》已将结算时间从T+2缩短至T+0,显著降低交易成本。