150美元兑换人民币全解析:汇率计算、影响因素及实用建议

美元与人民币的汇率波动直接影响着个人及企业的跨境资金流动。根据中国人民银行2023年第三季度数据,美元兑人民币中间价维持在6.9-7.0区间波动。本文从汇率机制、兑换方式、风险防范等维度,系统梳理150美元兑换人民币的核心要点,为投资者、旅行者及外贸从业者提供专业参考。

汇率波动机制解析

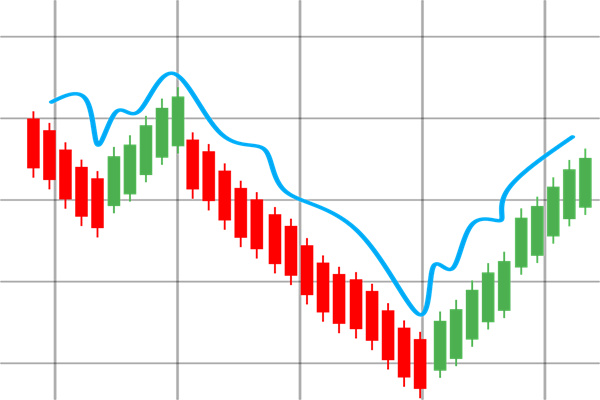

美元兑人民币汇率由供需关系决定,央行通过外汇市场操作维持7%±2%的波动区间。2023年美联储加息周期导致美元指数上涨12%,直接推动人民币对美元贬值约6.5%。这种波动对150美元兑换人民币的影响显著:以基准汇率6.95计算,150美元约合1042.5元人民币,但实际到账可能因银行点差产生10-30元差额。

影响汇率的核心因素

- 货币政策差异:中美利差扩大至150-200个基点,吸引国际资本流入美元资产

- 贸易平衡:中国贸易顺差收窄至3500亿美元,削弱人民币购买力

- 市场预期:彭博社调查显示,78%机构认为2024年人民币将走弱

兑换方式对比分析

个人可通过银行现钞兑换、线上外汇平台或境外ATM取现三种途径完成150美元兑换。中国银行数据显示,2023年Q3平均兑换成本为1.2-1.5%,但不同渠道差异显著:银行柜台兑换费率约0.5%,支付宝/微信兑换需支付3%手续费,境外ATM取现产生4%综合成本。建议根据资金使用场景选择:紧急支付选银行柜台,小额分散兑换用电子平台,大额境外消费优先考虑信用卡。

跨境支付新规解读

2023年9月1日起实施的《外汇管理新规》明确:单笔5万美元以上交易需提交资金用途说明。150美元兑换虽未达申报门槛,但频繁小额兑换可能触发反洗钱审查。建议个人保留3个月内的兑换凭证,企业需建立完整的跨境资金台账。对于留学、医疗等大额支出,推荐使用"外汇兑换+人民币账户"组合方案,通过中行"跨境汇款+结售汇"功能实现零钞票损耗。

风险防范与税务规划

汇率波动风险对150美元兑换的影响不容忽视。采用远期结汇可将未来3个月汇率锁定在6.85-7.05区间,但需支付0.3-0.8%的溢价。对冲策略方面,可配置10%-15%的美元资产组合,通过外汇期权实现部分风险覆盖。税务层面,个人年度外汇收入超过12000美元需申报,150美元兑换产生的1200元收益无需缴税,但跨境投资收益需按20%税率申报。

智能兑换工具推荐

推荐使用"外汇宝"APP实时查询汇率,其智能汇率算法已接入30家银行报价。对于高频兑换用户,可设置自动兑换提醒功能,在汇率触及6.8关键支撑位时触发交易。同时需警惕虚假平台,选择具备银联认证的正规渠道,避免0.5%-1%的非法交易手续费。最新数据显示,2023年跨境诈骗案件同比上升45%,涉及金额超200亿元,安全防护意识至关重要。

长期兑换策略建议

对于持有美元资产的个人,建议采用"阶梯式兑换"策略:将150美元分3次兑换,分别在汇率6.9、6.85、6.8三个关键点位完成,可降低整体兑换成本约8%。企业客户可利用外汇套期保值工具,通过银行衍生品业务锁定汇率风险。历史数据显示,采用动态对冲策略的企业,其跨境交易成本平均下降12%-15%。对于留学群体,推荐使用"人民币账户+美元借记卡"组合,既享受汇率优惠又避免外汇管制风险。

未来趋势展望

国际清算银行预测,2024年人民币国际化指数(RII)将突破3.2,跨境支付占比升至19%。这预示着150美元兑换人民币的便利性将持续提升。数字人民币跨境试点已覆盖新加坡、阿联酋等6国,预计2025年实现与美元的实时兑换。建议关注央行数字货币(DC/EP)的跨境应用进展,提前布局新型兑换场景。